2022.08.18 投稿

2024.11.28 更新

せどりで経費にできるもの一覧!ポイントと注意点を徹底解説

この記事では、せどりに関わる経費の種類を細かく紹介するとともに、経費として申請するためのポイントと注意点を解説します。

経費にできるもの一覧や、経費計上によって得られる節税効果についても紹介しているので、ぜひ読み進めて参考にしてください。

当メディア(物販ラボ)では1000名以上の方に転売・物販の指導実績があり、こちらの記事はネット販売の経験が8年の経験と知見による内容になっています。

記事の最後では「ネット販売スタートマニュアル」を配布しています。ぜひ最後まで読んでいただき、活用してください!

物販ラボ運営責任者、アマラボ(物販ツール)の共同開発者、Amazon、ebay、Yahoo!ショッピング、ヤフオク、BUYMA、メルカリ、ラクマ、ヤフオクフリマ、Mercadolibre、etsy、BONANZA、ネットショップとあらゆる販路で販売。

SNS:Twitter・LINE

中川 瞬のプロフィール

目次

せどりにかかる費用は経費で落とせる?

イントロダクション

せどりをしていると、必ず直面するのが経費の問題です。

「何となく感覚で記帳しているけど、経費の計上は本当にこれでいいの?」「本当は経費で落とせるのに見落としている出費はない?」と不安に感じる方も多いのではないでしょうか。

そもそもせどりの確定申告について知りたい方は、以下の記事を読んでみてください。

・(関連)せどりの確定申告はいくらから?確定申告が必要なケースとやり方

せどりにかかる費用は経費で落とせる?

結論から言うと、せどりにかかる出費のほとんどを経費で落とすことができます。商品の仕入れや交通費、交際費などはもちろんのこと、家賃や光熱費の一部も計上が可能です。

経費の計上は一部基準が難しい場合があり、ある程度の利益を上げている場合は税理士などの専門家に依頼した方が良いでしょう。

ただし、専門家にお願いする場合でも、領収書の管理などは自分で行わなければならないので、経費の種類については一通り把握しておくと安心です。

税理士に依頼したいと考えている方は、以下の記事を読んでみてください。

・(関連)せどりで税理士はいつつける?タイミング・費用相場・選び方を徹底解説

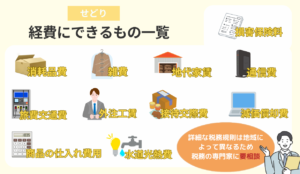

せどりで経費にできるもの一覧

ここでは、せどりでよくある出費を例に挙げながら、経費の種類と特徴についてご紹介します。経費によっては金額の上限などもありますので、しっかりと把握しておくことをおすすめします。

消耗品費

せどりをしていると、商品の梱包材やプリンターのインクカートリッジ、文房具など、様々な消耗品が必要になります。

これらは「価格が10万円以内で使用可能期間が1年未満である」という条件を満たせば、消耗品費として計上することが可能です。

あくまで消耗品ですので、価格が安くて短期間で使い切ることが条件となっています。また、青色申告などの特定の条件を満たしていれば、30万円以下の備品が消耗品費として認められるケースもあります。

商品の仕入れ費用

せどりではほとんどの場合、出費の大半が商品の仕入れ費用となりますが、こちらも仕入高として計上することが可能です。対象は、確定申告の対象年の1月1日から12月31日に仕入れた物です。

ここで押さえておきたいのは、売れた商品の仕入れ費用のみが仕入れ高として計上できる点です。

全商品の仕入れ費用が計上できると勘違いされている方が多いのですが、売れていない商品の仕入れ費用は経費の対象とならないので気をつけましょう。

外注工賃

梱包の代行、ブログページの作成依頼など、せどりの業務の一部を外注している場合、これらの費用は外注工賃として計上できます。

こちらが作業マニュアルなどを特に用意せず、相手の技術を信頼してお願いする依頼・代行・アウトソーシングなどは、ほとんどこちらに含まれます。AmazonのFBAサービスも該当するようです。

地代家賃

せどりを行うには、梱包や注文の確認作業を行うための事務所が必要となるケースがあります。また、自宅の一部を作業場として使っている場合もあるでしょう。この場合の家賃や駐車料金などは、地代家賃として計上が可能です。

一部だけを作業スペースとして使っている場合は、家賃に対して使用スペースの面積割合を掛け合わせる形で算出します。月10万円の賃貸のだいたい20%を作業スペースとして使っているなら、計上できる金額は月2万円です。

水道光熱費

せどりに限らず、室内で何らかの作業をする場合は水道光熱費がかかります。事務所を別で構えている場合はわかりやすいですが、自宅で作業を行っているケースはどのようになるのでしょうか?

この場合は、仕事中に使用した分のみが水道光熱費として計上できます。しかしながら、どこまで経費の対象としていいのか判断が難しい場合が多いため、税務署に問い合わせてみるのをおすすめします。

水道光熱費の支払い明細は大事に保存しておきましょう。

通信費

電脳せどりを中心に行っている方は、インターネットの利用料がかかります。また、店舗やお客様との連絡など、携帯電話の使用料金や電話代などがかかる場合もあるでしょう。

こちらも水道光熱費と同様で、仕事に使用した分のみを通信費として計上できます。Webサービスやリサーチツールもこちらに該当します。

1つの端末をプライベートとせどりの両方で使っている場合など、判断が難しいときは税務署に相談してみるのがおすすめです。

減価償却費

せどりを行う上で重要なツールとなる、パソコンや車などの機器類。これらのような長く使用する高額なもの(固定資産)は、減価償却という少し特殊な計上を行います。取得費用が10万円以上の資産は減価償却が必要です。

減価償却は、固定資産の取得費用を、耐用年数に応じて分割して計上する仕組みです。

例えばパソコンを20万円で取得したとしても、その年に20万円すべて計上するわけではなく、1年目に5万円、2年目に5万円と、分割して計上していきます。

減価償却費の算出には「定額法」と「定率法」の2種類がありますが、個人事業主の場合は原則定額法を使用します。

旅費交通費

店舗せどりでより良い商品を仕入れるためには、時に足で稼ぐ必要もあるでしょう。また、せどりをテーマにした勉強会に参加することもあるかもしれません。これらに参加する際にかかる交通費は旅費交通費として計上できます。

後述しますが、ガソリン代やETCも対象となりますので、使用したら忘れずに記録しておきましょう。

接待交際費

せどりに関する情報交換のための食事会に参加したり、仕入れ先やお客さんとお茶をしたりと、交際費がかかることがあります。一人分の飲食費が5000円を超えた場合は、接待交際費として経費の対象となります。

また、会議で提供されるお茶菓子などが該当する会議費や接待飲食費があり、支出が5,000円以下の場合は一般的にこちらの勘定科目が使用されます。

領収書の裏に会社名や参加人数などを記載しておくと、経費として落とせる確度が上がります。

損害保険料

事務所や専用の車に、火災保険や自動車保険などを掛ける場合、これらの保険料は損害保険料として計上できます。

また、せどりの際に実際に商品を購入して使用感を確かめる方もいるでしょう。そこで誤って購入した商品を壊してしまった場合、損害保険料として購入代金の控除を受けることができます。

保証書が残っていれば、雑所得として定価の40%までが控除対象になります。

雑費

これまでにご紹介した経費に該当しない出費、例えばクリーニング代や銀行の振込手数料などは基本的に、雑費として計上できます。

しかしながら、あまりに色々なものを雑費として計上しすぎてしまうと、正確な計上かどうか税務署に疑われてしまう恐れがあります。

また、自分で経費を見返す際にもわかりづらくなるので、ほどほどにしておきましょう。目安としては、全体の経費の5%程度に収めると良いです。

プライベートでも使っているモノはせどりの経費になる?

パソコンや車などの機器類は、せどりとプライベートの両方で使っている方が多いと思います。

この場合も、仕事用の経費として計上することができますが、「按分」といって、仕事での使用分のみを計上する考え方が基本となりますので注意しましょう。

ここでは、せどりの経費で悩みがちな「按分」の対象となるものについて紹介します。

車両・ガソリン代

按分の対象として代表的なのはガソリン代です。車の走行距離のうち、だいたい半分くらいがせどりのための運用であれば、ガソリン代のうち半分を経費として計上できます。

自己申告制なので記録する義務はありませんが、より正確な計上を目指すなら運転記録をつけておくと良いでしょう。

この他にも、車検、備品の交換、自動車保険、車の購入費用などがあります。これらも基本的には按分の対象となりますが、ものによって計上する項目が変わったりと複雑なため、一度税務署や税理士に確認してみるのがおすすめです。

いずれにしても、申請には領収書が必要になりますので、大切に保管しましょう。

パソコン・スマホ・電子機器

パソコンやスマホなどの電子機器、ネット回線の使用料も按分の対象となる代表的な例です。

電脳せどりか店舗せどりなのかによって、使用時間が大きく変わってくるのが特徴で、車と同じように仕事用に使用した分のみを経費として計上できます。

普段パソコンやネット回線を使用する際に、プライベートとせどりの使用時間のバランスがどれくらいかを意識できると申告の手続きがスムーズです。

なお、パソコンやスマホ本体の取得費用は、車ほど厳密に考える必要はなく、買い替えの際に全て減価償却費に計上しても問題はないようです。ただし、税理士によっても意見が分かれるため、気になる方は税理士に確認すると安心です。

せどりの経費計上によって得られる節税効果

さて、ここまで経費の種類と特徴についてご紹介しましたが、経費を正しく計上することは本当に利益に繋がるのでしょうか?ここでポイントとなるのは、節税効果です。

税金は利益に応じて金額が増えていく仕組みになっています。

- 税率 30%

- せどりの売り上げ 100万円

- せどりで計上した経費 60万円

- せどりの利益 100万 – 60万 = 40万円

- 税金:40万 × 0.3 = 12万円

ここで、通信費や家賃などの少し面倒な経費を正確に計上し、経費を20万円ほど増やすことができたとします。すると、以下のようになります。

- 税率 30%

- せどりの売り上げ 100万円

- せどりで計上した経費 80万円

- せどりの利益 100万 – 80万 = 20万円

- 税金:20万 × 0.3 = 6万円

なんと、支払う税金を半分にまで減額することができました。

ここで挙げたのは簡単な例ですが、実際に正確な経費の計上は利益に直結します。計上できる経費をしっかり把握して、領収書の受け取り忘れなどがないようにしましょう。

せどりの経費を正しく計上して節税しよう

せどりでかかる費用のうち、ほとんどが経費として計上できます。領収書の保存など、日常的に気を付けるポイントをおさえれば申請はスムーズに進みますので、できるところから挑戦してみてください。

ミスを防ぐためにも、複雑な計算はなるべく税理士などの専門家に依頼するのがおすすめです。

また、物販ラボではアカウント停止を回避できるツール

『ECバンクアカウント停止チェッカー』を提供しております。

- 警告商品を自動で検知

- 関連法律の表示

- ブランド規制の判別

アカウント停止を防ぎ安心安全に売買できるよう、ぜひご自身のビジネスにお役立てくださいませ!

あなたにおすすめの記事

せどりで楽天銀行が凍結するケースとは?

目次せどりで楽天銀行が凍結するケースとは?イントロダクション複数アカウントでの取引大量の返品やクレーム不正な取引行為対策と注意点一つの口座を適切に活用する販売履歴の管理取引の透明性顧客対応の徹底まとめ:せどりにおける楽天...

2024.11.27 更新

【裏ワザあり】せどりでプレ値やプレミア価格を見つける方法とは?

目次せどりでプレ値やプレミア価格を見つける方法とは?URLに文字列「&pct-off=-0」を追加する「価格の高い順」に並び替えるオレ様価格に注意注意点プレ値で売れているかどうかを調べるランキングのグラフについて...

2024.11.27 更新

【amazonせどり】売上金が入金される振込日は?【早める方法あり】

目次【amazonせどり】売上金が入金される振込日は?amazon売上金の入金サイクル注意点:数日遅れるのがデフォルト引当金で留保されている場合は入金されないamazonの振込を早める方法まとめ:amazonの入金/振込...

2024.11.27 更新

楽天カード規約改定でもうせどりでは使えない?今後はどう対応する?

目次楽天カード規約改定でもうせどりでは使えない?今後はどう対応する?規約改定の主な内容せどりでの楽天カード利用のリスクカード利用停止カードの強制解約獲得ポイントの没収金融商品の取り扱い制限法的措置楽天カードの利用が転売目...

2024.11.27 更新

ダイソーせどり(100均せどり)の稼ぎ方|商品リサーチの方法や成功させるポイントを徹底解説

目次ダイソーせどりって稼げるの?ダイソーせどりがおすすめな理由仕入れコストが安くリスクが低い店舗数が多いため仕入れがしやすいダイソーせどりで高値で売れる商品の探し方SNS×メルカリでリサーチする方法1.TwitterでK...

2024.11.28 更新

せどりで事務所は必要??ガレージ倉庫や賃貸の違いを解説!

目次せどりで事務所や倉庫を借りるべき時とは?専業&月商300万以上が大前提仕入れ商品量をもっと増やしたい・大型商品を仕入れたい時寝かせ在庫が増加する時せどりの売上が伸び悩んでいる時近隣トラブルが起きた・起きそうな...

2024.11.28 更新

せどりで起業するには?成功させるポイントを徹底解説!

目次せどりで起業するってどういうこと?せどりで起業する2つのパターン個人事業主個人事業主になるタイミング個人事業主になる方法法人法人を設立するタイミング法人を設立する方法せどりでの起業を成功させるためのポイントまずは副業...

2024.11.28 更新

せどりはどこで売る?稼げる出品先の選び方を紹介!

目次せどりの売る場所おすすめ6選せどりの販売先1:Amazonせどりの販売先2:ヤフオク!せどりの販売先3:メルカリせどりの販売先4:楽天せどりの販売先5:eBayせどりの販売先6:BUYMAせどりの売る場所の選び方基本...

2024.11.28 更新

古着せどりのコツはこれだ!ブランドや仕入れ先を徹底解説!

目次古着せどりのメリット・デメリット古着せどりのメリット仕入れ価格が安い仕入れ先の選択肢が多い保管場所に困らない需要が安定している古着せどりのデメリット目利きが難しい写真撮影が大変売れ行きが不安定古着せどりでおすすめの仕...

2024.11.28 更新